Les clients des banques au Canada recherchent des conseils financiers mais certaines banques de détail ne répondent pas efficacement à cette attente, selon J.D. Power

Les clients des banques au Canada recherchent des conseils financiers mais certaines banques de détail ne répondent pas efficacement à cette attente, selon J.D. Power

Près des deux tiers des clients des banques de détail éprouvent des difficultés financières

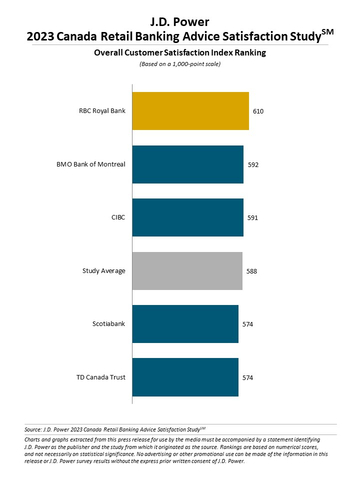

TORONTO--(BUSINESS WIRE)--La pression économique causée par l’inflation, la volatilité des marchés des capitaux et la hausse des taux d’intérêt ont impacté les clients des banques au Canada, avec près des deux tiers (66 %) classés comme se trouvant en difficulté financière,1 selon la J.D. Power 2023 Canada Retail Banking Advice Satisfaction Study,SM publiée aujourd'hui. Si les conseils financiers personnalisés augmentent la satisfaction client et l’engagement auprès des banques de détail, l'étude indique également que seulement 42 % des clients se rappellent avoir reçu des conseils de leur établissement financier et 50 % de ces clients ont trouvé ces conseils efficaces. En outre, la satisfaction globale à l’égard des conseils bancaires diminue de 4 points en glissement annuel, à 588 (sur une échelle de 1 000 points).

« Les grandes banques du Canada devraient être plus à l'écoute de la situation financière et des besoins de leurs clients, en offrant et en adaptant des conseils qui correspondent à leurs défis financiers d'aujourd'hui et à leurs objectifs financiers de demain », déclare Jennifer White, directrice principale, banking and payments intelligence, J.D. Power. « En période de turbulences financières, les clients recherchent des orientations. Fournir des conseils peut augmenter la confiance des clients de 9 points de pourcentage, et lorsque les conseils sont entièrement personnalisés, la confiance augmente de 15 points de pourcentage. Contrairement à leurs homologues américaines qui ont fait preuve d’une amélioration sur ce front,2 les banques canadiennes doivent encore relever ce défi et sont toujours en retard dans la fourniture de conseils pertinents pour avoir un impact positif sur la satisfaction de leurs clients. »

Voici quelques-unes des principales conclusions de l’étude de 2023 :

- Situation financière liée à la satisfaction : l’étude révèle une corrélation entre la situation financière des clients et la satisfaction à l’égard des conseils de leur banque. La satisfaction de personnes considérées comme se trouvant dans une bonne situation financière est significativement plus élevée (657) que chez celles considérées comme étant en situation de stress financier (562) ou de vulnérabilité financière (500).

- Personnalisation des conseils : les trois principaux indicateurs de performance clé (KPI) pour la satisfaction des clients de banque de détail reposent sur la personnalisation des conseils, à savoir le conseil répond entièrement aux besoins du client ; le représentant de la banque fait preuve d’une réelle attention aux préoccupations du client ; et les conseils sont très adaptés à la personne. Lorsque l’un de ces trois KPI est atteint, la satisfaction augmente de plus de 200 points.

- Sujets de conseil les plus courants : le conseil en investissement et en planification de la retraite est le type le plus fréquent de conseils souhaités et reçus par les clients bancaires et l’intérêt pour ce thème est croissant.

Classement de l'étude

RBC Banque Royale se classe en tête de la satisfaction client à l'égard des conseils bancaires aux particuliers pour la troisième années d'affilée, avec un score de 610. BMO Banque de Montréal (592) termine à la deuxième place et Banque CIBC (591) troisième.

La 2023 Canada Retail Banking Advice Satisfaction Study comprend les réponses de 2 911 clients de banques de détail au Canada qui ont reçu des conseils de leur banque principale concernant des produits et services pertinents ou d’autres besoins financiers au cours des 12 derniers mois. L’étude a été réalisée en février et mars 2023. En plus des notations de conseils financiers, l’étude fournit également des données d’analyse comparative de l’indice de santé financière qui évalue l'aptitude des banques et des émetteurs de cartes de crédit à fournir un soutien financier aux clients.

L’étude englobe également les réponses des clients quant à leur satisfaction à l’égard du soutien en santé financière fourni par leurs partenaires financiers. Les banques les plus performantes dans l’indice de soutien à la santé financière bancaire sont (par ordre alphabétique) : BMO Banque de Montréal, Banque CIBC et RBC Banque Royale. Les fournisseurs de cartes de crédit les plus performants dans l’indice de soutien financier sont (par ordre alphabétique) : RBC Banque Royale et TD Canada Trust.

Pour de plus amples renseignements sur la Canada Retail Banking Advice Satisfaction Study, visitez https://www.jdpower.com/business/financial-health-and-advice-satisfaction-study.

Retrouvez le communiqué de presse sur http://www.jdpower.com/pr-id/2023065.

À propos de J.D. Power

J.D. Power est un chef de file mondial dans les domaines de la connaissance des consommateurs, des services de conseils et des données et analyses. Société pionnière dans l’utilisation des mégadonnées, de l’intelligence artificielle (IA) et avec des capacités de modélisation algorithmique pour comprendre le comportement des consommateurs, J.D. Power fournit depuis plus de 50 ans des renseignements sectoriels percutants sur les interactions des clients avec les marques et les produits. Les plus grandes entreprises au monde dans des industries majeures font confiance à J.D. Power pour orienter leurs stratégies visant à améliorer l’expérience de la clientèle.

J.D. Power possède des bureaux en Amérique du Nord, en Europe et en Asie-Pacifique. Pour en savoir plus sur les offres commerciales de l’entreprise, rendez-vous sur JDPower.com/business.

À propos de J.D. Power et des règles publicitaires/promotionnelles : www.jdpower.com/business/about-us/press-release-info

__________

1 J.D. Power mesure la santé financière de tout consommateur comme un indicateur combinant son ratio dépenses/épargne, sa solvabilité et des éléments de sécurité comme la couverture d’assurance. Les consommateurs sont placés sur un spectre allant de bonne santé financière à vulnérabilité financière.

2 J.D. Power 2023 U.S. Retail Banking Advice Satisfaction Study

Le texte du communiqué issu d’une traduction ne doit d’aucune manière être considéré comme officiel. La seule version du communiqué qui fasse foi est celle du communiqué dans sa langue d’origine. La traduction devra toujours être confrontée au texte source, qui fera jurisprudence.

Contacts

Gal Wilder, NATIONAL PR ; 416-602-4092 ; gwilder@national.ca

Geno Effler, J.D. Power ; côte ouest ; 714-621-6224 ; media.relations@jdpa.com