國泰君安國際榮膺《機構投資者》亞洲「最受尊敬企業」等37項殊榮

國泰君安國際榮膺《機構投資者》亞洲「最受尊敬企業」等37項殊榮

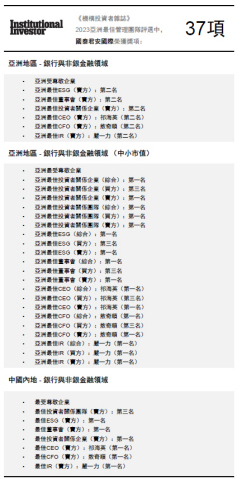

香港--(BUSINESS WIRE)--(美國商業資訊)--國泰君安國際控股有限公司(「國泰君安國際」、「公司」或「集團」,股份代號:1788.HK)宣佈,國際權威金融雜誌《機構投資者》(Institutional Investor)揭曉2023年度「亞洲最佳管理團隊」獲獎名單排名榜,表彰在企業管理和投資者關係工作中表現卓越的企業。2022年,國泰君安國際憑借出色的投資者關係管理和卓越的公司管治水平在18個行業領域1,458家公司脫穎而出,斬獲37項大獎(其中包括亞洲地區29項,中國內地地區8項)。其中,本公司連續第三年獲得《機構投資者》頒發亞洲「最受尊敬企業」嘉許,並在「最佳投資者關係企業」、「最佳CEO」、「最佳CFO」、「最佳ESG」、「最佳董事會」等類別評選中均獲得亮眼成績。

國泰君安國際始終堅定「金融報國」理念與「金融向善」的情懷,致力成為「受人尊敬、全面領先、服務全球」的金融服務商。本次全球頂級金融媒體與雜誌對國泰君安國際的嘉許體現了全球投資者和社會公眾對本公司的高度認可。未來,國泰君安國際將持續提升企業管治水平,並及時高效、透明準確地進行披露與溝通,以長期、穩定的價值回報投資者、股東和各界夥伴的支持和認可。

關於《機構投資者》雜誌

《機構投資者》雜誌於1967年在美國紐約成立,是全球最具影響力的金融雜誌之一,雜誌每年針對亞太地區上市公司開展管理團隊評選,評選結果備受資本市場的認可,也被業內視作全球投資風向標。2023年度「亞洲最佳管理團隊」的評選結果由超過6,000名買方基金經理和賣方分析師參與了調查,根據所有上市公司在「最佳首席執行官」、「最佳首席財務官」、「最佳投資者關係專業人員」、「最佳投資者關係企業」、「最佳環境、社會及治理」和「最佳董事會」六個類別的表現作出排名,評估範疇主要涉及高級管理層的可及性、財務披露、公司治理、市值管理等多個主要方面。

關於國泰君安國際

國泰君安國際(股票代號:1788.HK)是中國證券公司國際化的先行者和引領者。公司是首家通過IPO於香港聯合交易所主板上市的中資證券公司,並獲納入倫敦交易所旗下富時社會責任指數。國泰君安國際以香港爲業務基地,提供全面、多元化的高質量綜合金融服務,核心業務包括經紀、企業融資、資産管理、貸款及融資與金融産品等,業務覆蓋包括個人金融(財富管理)、機構金融(機構投資者服務與企業融資服務)與投資管理三大維度。目前,國泰君安國際已分別獲得穆迪和標準普爾授予「Baa2」及「BBB+」長期發行人評級。公司控股股東國泰君安証券(股票代號:601211.SH/ 2611.HK)爲中國證券行業長期、持續、全面領先的綜合金融服務商。更多關於國泰君安國際,信息詳見: https://www.gtjai.com

Contacts

For Media and Investor Enquiry: ir@gtjas.com.hk

For Customer Service: (Tel: 4008 095 521 / (852) 2509 7524)