國泰君安國際推優惠孖展利率低至3.88%,助客戶捕捉2023年投資機遇

國泰君安國際推優惠孖展利率低至3.88%,助客戶捕捉2023年投資機遇

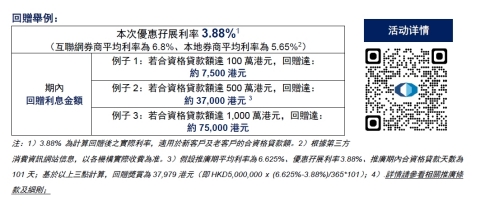

香港--(BUSINESS WIRE)--(美國商業資訊)-- 國泰君安國際控股有限公司(「國泰君安國際」或旗下子公司統稱「公司」,股份代號:1788.HK)宣佈,為感謝新老客戶的信任和支持,公司旗下國泰君安證券(香港)有限公司隆重推出港元孖展融資利率低至3.88%(回赠后)震撼優惠,新老客戶均享受由公司提供的超低融資利率,助客戶于高利率環境中佈局2023年全球資本市場機遇。基於第三方消費資訊平台資訊(截止2023年2月20日),公司本次推出的優惠孖展利率為香港地區同業中最低利率之一。活動時間自2月20日至5月31日(「期內」),且名額有限,先到先得。

更多活動優惠:

在3月31日之前開戶的新客戶將額外享有「三重禮」(包括開戶、入金以及轉股禮,總價值逾2,500港元),活動詳情可參閱刊載於官方網站的推廣條款及細則(www.gtjai.com)。歡迎隨時與閣下的客戶經理或本公司客戶服務部聯絡 (電話:4008 095 521 / (852) 2509 7524)。

免責聲明

藉存放抵押品而為交易取得融資的虧損風險可能極大。您所蒙受的虧蝕可能會超過您存放作為抵押品的資產。閣下可能會收到通知要求短期內存入額外的保證金款項或繳付利息。假如閣下未能在指定的時間內支付所需的保證金款項或利息,閣下的抵押品可能會在未經其同意的情況下被出售。此優惠活動不構成對任何證券、金融產品或工具的要約、招攬、推薦、意見或任何保證。詳情請參閱證券交易客戶協議書及證券保證金交易協議書有關條款(包括當中的「風險披露聲明」),保證金帳戶受相關條款約束。本新聞稿只限於境外媒體分發。

關於國泰君安國際

國泰君安國際(股票代號:1788.HK)是中國證券公司國際化的先行者和引領者。公司是首家通過IPO於香港聯合交易所主機板上市的中資證券公司,並獲納入倫敦交易所旗下富時社會責任指數。國泰君安國際以香港為業務基地,提供多樣化綜合金融服務,核心業務包括經紀、企業融資、資產管理、貸款及融資與金融產品等,業務覆蓋包括個人金融(財富管理)、機構金融(機構投資者服務與企業融資服務)與投資管理三大維度。目前,國泰君安國際已分別獲得穆迪和標準普爾授予「Baa2」及「BBB+」長期發行人評級。公司控股股東國泰君安証券(股票代號:601211.SH/ 2611.HK)為中國證券行業長期、持續、全面領先的綜合金融服務商。更多關於國泰君安國際,資訊詳見: https://www.gtjai.com

Contacts

媒體與投資者關係查詢:ir@gtjas.com.hk

客戶服務部聯絡 (電話:4008 095 521 / (852) 2509 7524)