大阪--(BUSINESS WIRE)--(ビジネスワイヤ) -- 武田薬品工業株式会社 (東証:4502) (NYSE:TAK):

2018年度通期業績

旧武田薬品の実質的な売上収益は+5.3%、財務ベース連結売上収益+18.5%

- 旧武田薬品の実質ベースの売上収益の成長率は、エンティビオ(+34.8%)、ニンラーロ(+36.1%)等 武田薬品の主力成長製品の力強い伸長により堅調に推移し、対前年同期+5.3%

- 財務ベースの売上収益は、流通チャネルにかかる武田薬品の方針を旧Shire社製品にも適用したことに伴い一時的な減収影響があったものの、2019年1月8日より旧Shire社が武田薬品に連結されたことにより、対前年同期+18.5%増収の2兆972億円

旧武田薬品の実質的なコア・アーニングスの対売上収益比率は+540bps向上

- 旧武田薬品の実質的なコア・アーニングスは+38.7%の増益、対売上収益比率は+540bps向上、うち4分の3が規律ある経費管理により実現。旧武田薬品の実質的なコア・アーニングスの対売上収益比率は、主力成長製品の伸長とグローバル経費削減イニシアチブの実行により2年間(2017年度と2018年度の対前年度bpsの単純合算)で+960bps向上

- 旧武田薬品の営業利益はビジネスモメンタムにより+70.3%の増益。2018年度における不動産およびテックプール社やマルチラブ社の売却益が、2017年度に発生した和光純薬の売却益とテバ社との合弁会社へ製品を追加で売却したことによる一時的収益の減益影響を相殺

- 財務ベースの営業利益は企業結合会計による非資金性の費用の影響を大きく受け、△15.2%減益の2,050億円、財務ベースEPSは△52.6%減少の113円。旧武田薬品の堅調な財務ベースの営業利益では2018年度に発生したShire社買収関連費用を完全に吸収

革新的なR&Dエンジンにより重要な研究開発マイルストンを達成

- エンティビオの潰瘍性大腸炎患者を対象としたVARSITY試験4(アダリムマブとの直接比較試験)において、有意に高い臨床的寛解を達成。潰瘍性大腸炎の効能で(米国)、また潰瘍性大腸炎およびクローン病(米国・欧州)の効能で皮下注射製剤の承認申請5を実施

- タクザイロ(米国、欧州)およびアルンブリグ(欧州)の承認取得、アドセトリス(日本、欧州)のホジキンリンパ腫(フロントライン適応)の効能追加およびトリンテリックス (米国)認知機能の一症状である処理速度および治療に伴う性機能障害に関するデータの添付文書への追記を達成

- 2018年4月以降、15の新規候補物質がステージアップ

- バイオテック企業やアカデミアと新たに44のパートナーシップを締結、最先端の細胞療法を対象とした3つのパートナーシップを公表

ノン・コア資産の売却でキャッシュを創出し、ビジネスに注力

- 連結フリー・キャッシュ・フローは+4.6%増加し3,781億円、不動産、投資有価証券、ノン・コア資産であるテックプール社およびマルチラブ社の売却による2,009億円を含む

- 2019年5月8日、XIIDRAを一時金34億米ドルと追加で最大19億米ドルの潜在的なマイルストンでNovartis社に譲渡することで合意、TACHOSILを一時金358百万ユーロでEthicon社に譲渡し、さらに同社と長期製造供給契約を締結したことを公表6

- 譲渡で得られる資金は負債の返済に充当、3~5年で純有利子負債/EBITDA倍率2倍の水準に向けてレバレッジの低下を加速

当社

代表取締役社長CEOのクリストフ・ウェバーは、「競争力を有し経営の基本精神(バリュー)に基づいた、グローバルな研究開発型のバイオ医薬品のリーディングカンパニーになるためにShire社買収を完了し、2018年度はタケダの歴史にとって重要な年になりました。統合プランの策定および実行へ注力していた期間でも力強いビジネスモメンタムを維持し、良好な業績を達成できたことを喜ばしく思います。

タケダのバリューおよび文化に沿って、Shire社統合は計画通り進捗しています。従業員およびロケーションに関する重要な意思決定の多くはこれまでに完了し、より多くのコストシナジー実現へ向けた機会を特定し、ノン・コア資産の譲渡戦略は既に進んでいます。

将来に向けては、成長への強固な基盤を構築しました。当社は消化器系疾患、希少疾患、血漿分画製剤、オンコロジー、ニューロサイエンスの5つのビジネスエリアにフォーカスし、売上収益は中期的に14のグローバルブランドを含む主要製品のバランスが取れたポートフォリオにより成長する見込みです。昨年度、15の新規候補物質がステージアップしたことで示されているように、タケダの革新的なパイプラインが実りつつあります。タケダは利益率向上およびレバレッジ低下にもコミットしています。

ビジネスエリアのフォーカス、R&Dエンジンおよび強固な財務基盤を通じ、当社は患者さんおよび株主の皆様へ長期的な価値をもたらすことが可能となります」と述べています。

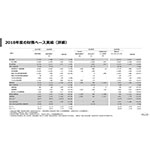

2018年度(4-3月期)の財務ベース連結業績

- 旧武田薬品の好調な業績によりShire社買収関連費用を完全に吸収。これら費用の詳細は添付アペンディックスをご参照下さい。

| (億円) | 2017年度 | 2018年度 | 対前年度の成長 | |||

| 売上収益 | 17,705 | 20,972 | +18.5% | |||

| 営業利益 | 2,418 | 2,050 | -15.2% | |||

| 当期利益i | 1,869 | 1,091 | -41.6% | |||

| EPS | 239円 | 113円 | -52.6% | |||

| コア・アーニングスii | 3,225 | 4,593 | +42.4% | |||

i親会社の所有者帰属分

iiコア・アーニングスは、IFRS(国際会計基準)に準拠しない財務指標であり、純利益から、法人所得税費用、持分法にかかる投資損益、金融損益、その他の営業収益およびその他の営業費用、製品に係る無形資産償却費および減損損失を控除して算出します。その他、企業買収に係る会計処理の影響や買収関連費用など、本業に起因しない(ノン・コア)とマネジメントが判断した事象による影響を調整します。

2018年度(4-3月期)の財務ベース旧武田薬品業績

|

|

||||||

| (億円) | 2017年度 | 2018年度iii | 対前年度の成長 | |||

| 売上収益 | 17,705 | 17,880 | +1.0% | |||

| 営業利益 | 2,418 | 4,118 | +70.3% | |||

| 当期利益iv | 1,869 | 3,129 | +67.4% | |||

| EPSv | 239円 | 399円 | +66.6% | |||

| コア・アーニングスvi | 3,225 | 3,933 | +21.9% | |||

iii旧Shire社の業績(2019年1月8日~2019年3月31日)、旧武田薬品と旧Shire社で発生した買収関連費用、企業結合会計による影響を除く

iv親会社の所有者帰属分

v2018年度EPS算出に用いた株式数:

784,477,109株(Shire社買収完了前日の2019年1月7日時点)

viコア・アーニングスは、IFRS(国際会計基準)に準拠しない財務指標であり、純利益から、法人所得税費用、持分法にかかる投資損益、金融損益、その他の営業収益およびその他の営業費用、製品に係る無形資産償却費および減損損失を控除して算出します。その他、企業買収に係る会計処理の影響や買収関連費用など、本業に起因しない(ノン・コア)とマネジメントが判断した事象による影響を調整します。

2019年度通期ガイダンス

2019年度のマネジメントガイダンス: ビジネスのモメンタムによって独占販売期間満了に伴う大きな減収影響を相殺する見通し

- 5つのビジネスエリアにおける主力成長製品の伸長により、ベルケイド、フィラジル、ユーロリックおよびその他製品の独占販売期間満了に伴う減収影響の大部分を相殺する見通し

- 旧Shire社の通期での業績貢献、コストシナジーや規律ある経費管理により、実質的なコアEPSの見通しは350-370円の見込み

| ガイダンス | ||

| 実質的な売上収益vii | 横ばいから僅かに減少 | |

| 実質的なコア・アーニングスの対売上収益比率 | 20%台半ば | |

| 実質的なコアEPS | 350-370円 | |

| 1株当たり年間配当金 | 180円 | |

- 米国のベルケイドについては、治療上の同等性が認められない、静脈投与と皮下投与が可能な競合品1つが2019年7月に市場参入してくることを業績予想上の前提とする。米国ベルケイドの競合が発売されなかった場合、実質的な売上収益成長は「横ばいから僅かに増加」。

viiベースラインである3兆3,000億円:2018年4月~2019年3月の旧武田薬品および旧Shire社の合計金額(Pro

Formaベース)を期中(2018年4月~2019年3月)平均レート、1ドル=111円で換算

注:

2019年度のマネジメントガイダンスには、XiidraおよびTachosilの譲渡にかかる業績影響を織り込んでおりませんが、当社は、これら譲渡が本マネジメントガイダンスに対して意味ある影響を与えるものとは考えていません。

当社 チーフ フィナンシャル

オフィサーのコスタ・サルウコスは、「独占販売期間満了が無ければエンティビオ、タクザイロ、ニンラーロ、免疫グロブリンといった主要製品の数量ベースの成長で売上収益は約6-7%成長する見込みですが、

2019年度ガイダンスは独占販売期間満了による大きな減収影響を受ける見通しです。2019年度は、実質的なコア・アーニングスの対売上収益比率が20%台半ばに到達する見込みで、継続的に経費の効率化を図りコストシナジーの目標を確実に遂行することにより、中期的には同比率30%台半ばを目指しています。Shire社買収、綿密なボトムアップからの試算により、年間のコストシナジー(税前)のターゲットを2021年度までに14億米ドルから約20億米ドルに引き上げたことを喜ばしく思います。

利益率向上に加え、3年から5年以内に純有利子負債/調整後EBITDA倍率を2.0倍の水準へ迅速に低下させることにコミットしています。これは力強いキャッシュ・フローと最近公表したXIIDRAやTACHOSILの譲渡に関する合意といった事業売却により牽引されます。さらに、成長ドライバーを支えるビジネスへのフォーカスを絞った投資を継続し、年間1株当たり180円の確立された配当方針の維持を企図します。

素晴らしい利益率向上とキャッシュ創出で裏付けられるように、当社は2018年度の目標を達成しました。当社は、株主の皆様に大きなリターンをもたらすという今後の目標にコミットしています」と述べています。

2019年度公表予想:コア・アーニングスが力強く増加し+92.2%、買収関連費用および取得原価配分の影響を除いた場合、当期利益は+17.7%の増益

- 旧Shire社の通期連結により売上収益の予想は、対前年比で+57.4%増加

- 営業利益およびEPSの予想はShire社統合費用および企業結合会計の影響を大きく受ける(詳細は添付アペンディックスをご参照下さい)。Shire社買収関連費用および企業結合会計の影響を除いた場合、当期利益は+17.7%の増益

- コア・アーニングスの予想は、Shire社の貢献、シナジー、規律ある営業経費管理の継続的な取り組みにより +92.2%増加

| (億円) | 2018年度実績 | 2019年度公表予想 | 増減(%) | |||

| 売上収益 | 20,972 | 33,000 | +57.4% | |||

| 営業利益 | 2,050 | △1,930 | N/A | |||

| 当期利益 | 1,091 | △3,830 | N/A | |||

| EPS | 113円 | △246円 | N/A | |||

| コア・アーニングス | 4,593 | 8,830 | +92.2% | |||

|

為替レート (年間平均) |

1米ドル=111円

1ユーロ=129円 |

1米ドル=111円

1ユーロ=124円 |

||||

2018年度連結業績の詳細およびその他の決算関連情報については、当社ホームページをご覧ください。https://www.takeda.com/jp/investors/reports/

<武田薬品について>

武田薬品工業株式会社(TOKYO:4502/NYSE:TAK)は、日本に本社を置き、自らの経営の基本精神に基づき患者さんを中心に考えるというバリュー(価値観)を根幹とする、グローバルな研究開発型のバイオ医薬品のリーディングカンパニーです。武田薬品のミッションは、優れた医薬品の創出を通じて人々の健康と医療の未来に貢献することです。研究開発においては、オンコロジー(がん)、消化器系疾患、希少疾患およびニューロサイエンス(神経精神疾患)の4つの疾患領域に重点的に取り組むとともに、血漿分画製剤およびワクチンにも注力しています。武田薬品は、研究開発能力の強化ならびにパートナーシップを推し進め、強固かつ多様なモダリティ(創薬手法)のパイプラインを構築することにより、革新的な医薬品を開発し、人々の人生を豊かにする新たな治療選択肢をお届けします。武田薬品は、約80の国および地域で、医療関係者の皆さんとともに、患者さんの生活の質の向上に貢献できるよう活動しています。

詳細については、https://www.takeda.com/jp/をご覧ください。

留意事項

本ニュースリリース(それに関する口頭の説明および質疑応答を含みます。)は、いかなる法域においても、いかなる有価証券の購入、取得、申込み、交換、売却その他の処分の提案、案内若しくは勧誘又はいかなる投票若しくは承認の勧誘のいずれの一部を構成、表明又は形成するものではなく、またこれを行うことを意図しておりません。本ニュースリリースにより株式又は有価証券の募集を公に行うものではありません。米国 1933 年証券法に基づく登録又は登録免除の要件に従い行うものを除き、米国において有価証券の募集は行われません。本ニュースリリースは、(投資、取得、処分その他の取引の検討のためではなく)情報提供のみを目的として受領者により使用されるという条件の下で(受領者に対して提供される追加情報と共に)提供されております。当該制限を遵守しなかった場合には、適用のある証券法違反となる可能性がございます。

武田薬品が直接的に、又は間接的に投資している会社は別々の会社になります。本ニュースリリースにおいて、「武田薬品」という用語は、武田薬品およびその子会社全般を参照するものとして便宜上使われていることがあり得ます。同様に、「当社(we、usおよびour)」という用語は、子会社全般又はそこで勤務する者を参照していることもあり得ます。これらの用語は、特定の会社を明らかにすることが有益な目的を与えない場合に用いられることもあり得ます。

将来に関する見通し情報

本ニュースリリース及び本ニュースリリースに関して配布された資料には、武田薬品の見積もり、予測、目標及び計画を含む当社の将来の事業、将来のポジション及び業績に関する将来見通し情報、理念又は見解が含まれています。特に、本ニュースリリースには、売上収益、営業利益、調整後EBITDA、税引前当期利益、親会社の所有者に帰属する当期利益、基本的1株当たり利益、無形資産償却費及び減損損失、その他の営業収益/費用、実質的な売上収益、実質的なCore Earningsの対売上収益比率並びに実質的なCore EPS及び純有利子負債に関する情報を含む、武田薬品の財務及び事業業績に関する予想及び経営予測が含まれています。将来見通し情報は、「目標にする(targets)」、「計画する(plans)」、「信じる(believes)」、「望む(hopes)」、「継続する(continues)」、「期待する(expects)」、「めざす(aims)」、「意図する(intends)」、「だろう(will)」、「かもしれない(may)」、「すべきであろう(should)」、「であろう(would)」「することができた(could)」、「予想されるanticipates)」、「見込む(estimates)」、「予想する(projects)」などの用語又は同様の用語若しくはその否定表現を含むことが多いですが、それに限られるものではございません。この書類における将来見通し情報は、現在当社が入手可能な情報に鑑みて行った当社の現在の前提及び理念に基づくものです。かかる将来見通し情報は、当社又は当社の役員による、将来の業績に関する保証を表するものではなく、既知及び未知のリスクと不確実性その他の要素を伴います。リスクと不確実性には、日本、米国及び世界中の一般的な経済条件を含む当社の事業を取り巻く経済状況、競合製品の出現と開発、関連法規、製品開発計画の成功又は失敗、規制当局による判断とその時期、為替変動、市場で販売された製品又は製品の安全性又は有効性に関するクレーム又は懸念等、買収対象企業とのPMI(買収後の統合プロセス)が含まれますが、これらに限られません。これらにより、当社の実際の業績、経営結果、財務内容は、将来見通し情報において、明示又は暗示された将来の業績、経営結果、財務内容とは、大きく異なる可能性があります。当社の業績、経営結果又は財務状況に影響を与え得る事項の詳細に関しては、米国証券取引委員会に提出したForm 20-Fによる登録届出書の”第3項重要事項 - D.リスクファクター”をご参照ください(https://www.takeda.com/investors/reports/sec-filings/ 又は www.sec.govにおいて閲覧可能です。)。当社又は当社の役員は、この将来見通し情報において示された予想が結果的に正しいということを何ら保証するものではなく、実際の業績又は経営結果は予想と大きく異なることがあり得ます。本ニュースリリースの受領者は、将来見通し情報に過度に依存するべきではありません。武田薬品は、本プレゼンテーションに含まれる、又は当社が提示するいかなる将来見通し情報を更新する義務を負うものではありません。過去の実績は将来の経営結果の指針とはならず、また、本ニュースリリースにおける武田薬品の経営結果は武田薬品の将来の経営結果を示すものではなく、また、その予測、予想又は見積もりではありません。

IFRSに準拠しない財務指標

本ニュースリリース及び本ニュースリリースに関して配布された資料には、IFRS(国際会計基準)に準拠しない財務指標である、実質的な売上収益、コア・アーニングス、実質的なコア・アーニングス、コア当期利益、実質的なコア当期利益、実質的なコアEPS、純有利子負債、EBITDA、調整後EBITDA、営業フリー・キャッシュ・フローが含まれています。当社役員は業績評価並びに経営および投資判断を、IFRSおよび本ニュースリリースに含まれるIFRS以外の指標に基づき行っています。IFRSに準拠しない財務指標においては、IFRSに基づく場合には含まれることとなる一定の利益およびコスト並びにキャッシュ・フローを除外しており、またはIFRSにおいて最も良く対応した財務指標とは異なる計算方法で算出されています。IFRSに準拠しない財務指標を提供することで、当社役員は、投資家の皆様に対し、当社の経営状況、主要な業績および動向の更なる分析のための付加的な情報を提供したいと考えております。IFRSに準拠しない財務指標は、IFRSに準拠するものではなく、付加的なものであり、また、IFRSに準拠する財務指標(「財務ベース」の用語で使われることがあります)に代替するものではありません。投資家の皆様におかれましては、IFRSに準拠しない財務指標につき、これらに最も良く対応するIFRS準拠財務指標との照合を行っていただけますようお願い申し上げます。

当社のIFRSに準拠しない財務指標のさらなる詳細については当社のホームページをご参照ください。https://www.takeda.com/jp/investors/reports/quarterly-announcements/quarterly-announcements-2018/

医療情報

本ニュースリリースには、製品についての情報が含まれておりますが、それらの製品は、すべての国で発売されているものではありませんし、また国によって異なる商標、効能、用量等で販売されている場合もあります。ここに記載されている情報は、開発品を含むいかなる医療用医薬品の効能を勧誘、宣伝又は広告するものではありません。

財務情報

当社の財務諸表は、IFRS(国際会計基準)に基づき作成しております。シャイアー社の財務諸表は米国会計基準に基づき作成されております。従いまして、両社の財務情報は直接的に比較検討可能なものではございません。

シャイアー社の買収は2019年1月8日に完了しており、当社の2019年3月31日までの事業年度における連結業績には、2019年1月8日から2019年3月31日までのシャイアー社の業績が含まれています。なお、「旧武田薬品」ビジネスとの記載は、シャイアー社の買収前の当社のビジネスを意味し、「旧シャイアー社」ビジネスとの記載は、シャイアー社の買収により当社が取得したビジネスを意味しています。さらに、本プレゼンテーションにおいては、当社の調整後EBITDA及びシャイアー社のNon-GAAP EBITDAへの言及がございます。当社の調整後EBITDAはIFRSに準拠した指標ではなく、IFRSに準拠した指標の中では当期利益が最も類似するものです。また、シャイアー社のNon-GAAP EBITDAは、米国会計基準に準拠した指標ではなく、米国会計基準に準拠した指標の中では、当期利益が最も類似するものです。当社の調整後EBITDA及びシャイアー社のNon-GAAP EBITDAの更なる説明並びにIFRS及び米国会計基準において最も類似した指標との照合については、本プレゼンテーションのスライド58と74をご参照ください。当社の調整後EBITDA及びシャイアー社のNon-GAAP EBITDAは、(1) 当社の業績がIFRSに基づいており、シャイアー社の業績が米国会計基準に基づいていること、及び(2)当社の調整後EBITDAとシャイアー社のNon-GAAP EBITDAの定義が異なることから、直接的に比較検討可能なものではございません。

###

1

旧武田薬品とは旧Shire社の業績(2019年1月8日~2019年3月31日の業績、2019年1月8日以降は武田薬品に連結されている)、旧武田薬品と旧Shire社で発生した買収関連費用、企業結合会計による影響を除く。旧Shire社とは、文脈に応じ、武田薬品が2019年1月8日に買収を完了する前の、あるいは完了した後のShire社のことを指します。

2

消化器系疾患、希少疾患、血漿分画製剤、オンコロジー、ニューロサイエンス

3

エンタイビオ、ガテックス/リベスティブ、アロフィセル、ビプリブ、エラプレース、ナトパラ、アディノベイト、タクザイロ、ハイキュービア、カービトゥルー、ガンマガード、アルブミングラス/フレクスブミン、ニンラーロ、アルンブリグ

4

出典: Schreiber S, et al. J Crohns Colitis 2019;13(Supplement_1):S612–3

(abst OP34). [Oral presentation]

5

米国は生物学的製剤承認申請、欧州は適応追加申請

6

一定のクロージング条件、法的要件、規制上および適用される現地の労使協議会の要件を満たすことを前提として、XiidraとTachosilの譲渡は2019年後半に完了する予定